Die Bollinger Bänder: Definition, Interpretation und Anwendung

In den 1980er Jahren entwickelte John Bollinger, ein erfahrener Analyst der Märkte, eine Chart-Technik, die einen gleitenden Durchschnitt mit zwei darüber und darunter liegenden Bändern verwendet.

Im Gegensatz zu einer traditionellen prozentualen Berechnung, die auf einem normalen gleitenden Durchschnitt beruht, wurden 2 Standardabweichungen zu diesem Durchschnitt addiert und subtrahiert, um die Bollinger Bänder darzustellen.

Bollinger Bänder sind im Laufe der Zeit ein beliebter technischer Indikator geworden, der von Händlern in allen Märkten, einschließlich Aktien, Futures und Währungen, verwendet wird. Sie sind als Indikator in fast jeder Handelssoftware und jeder Handelsplattform standardmäßig enthalten.

Die möglichen Anwendungen von Bollinger Bändern sind vielfältig. Sie dienen zum Beispiel zur Ermittlung von überkauften und überverkauften Kursniveaus und zur Überwachung von Kursausbrüchen.

In diesem Artikel wird erklärt, wie die Bollinger Bänder funktionieren und wie man sie im täglichen Handel anwenden kann.

Was sind Bollinger Bänder?

Preiskanäle, die die Volatilität eines Wertpapiers widerspiegeln

Die Märkte (zum Beispiel Aktien und Indizes) sind permanenten Schwankungen ausgesetzt. Manchmal bewegen sie sich seitwärts, manchmal weisen sie einen klaren Trend auf. Um den Trend besser zu erkennen, verwenden Händler häufig gleitende Durchschnitte, um die Preisaktion zu glätten und eine übergeordnete Kursbewegung zu identifizieren. Der Abstand des Kurses von einem Wertpapier zu diesem gleitenden Durchschnitt ist eine wichtige Informationsquelle für den Händler.

Ein Wertpapier kann zum Beispiel nach einem starken Anstieg weit über dem gleitenden Durchschnitt eine Korrektur einschlagen oder über einen längeren Zeitraum knapp über oder unter dem gleitenden Durchschnitt notieren. Um dieses Kursverhalten besser zu überwachen, verwenden Händler sogenannte Preiskanäle, die die Handelsaktivität um den Trend herum erfassen sollen. Die Bollinger Bänder gehören zu der Kategorie der Preiskanäle.

Die Schwankungsintensität eines Wertpapiers um seinen Kursdurchschnitt wird als Volatilität bezeichnet. Die Bollinger Bänder sind ein Maß für diese Volatilität.

Ein technischer Indikator mit 3 Linien

Die Bollinger Bänder sind ein technisches Analysewerkzeug, das durch eine Reihe von Linien definiert wird, die 2 Standardabweichungen (positiv und negativ) von einem einfachen gleitenden Durchschnitt des Wertpapierkurses darstellen. Die Parameter der Bollinger Bänder können an die Vorlieben des Händlers angepasst werden.

Die Bollinger Bänder können auf einem Chart für jeden möglichen Zeitraum angewendet werden: Auf Monatscharts, Wochencharts Tagescharts, und Stundencharts zum Beispiel.

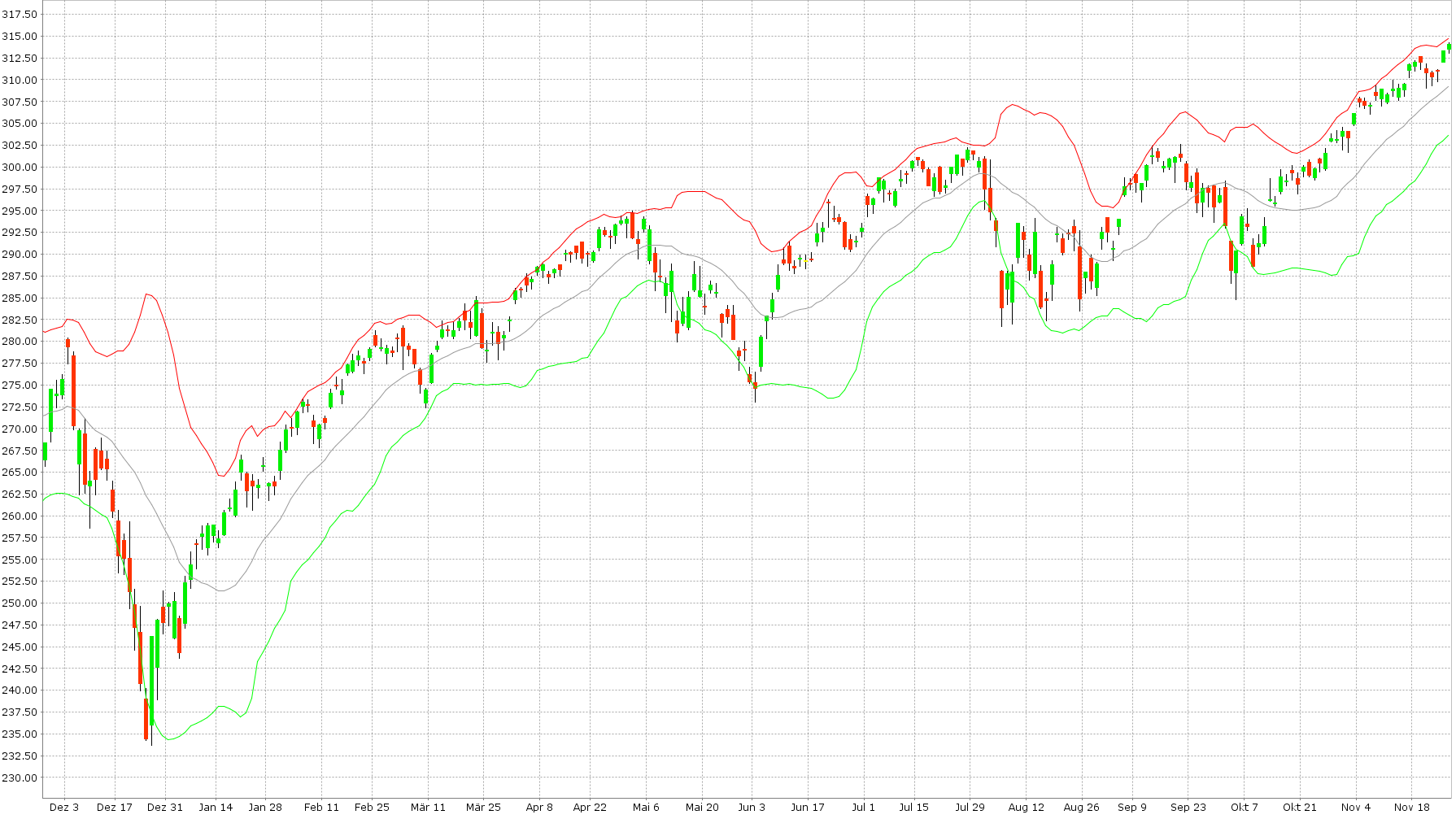

In dem unten abgebildeten Tageschart klammern Bollinger Bänder den gleitenden 20-Tages-Durchschnitt des S&P500 Indexes um, mit einem oberen und einem unteren Band entlang der täglichen Kursbewegungen des Indexes. Da die Standardabweichung ein Maß für die Volatilität ist, weiten sich die Bänder aus, wenn die Märkte volatiler werden. In weniger volatilen Perioden ziehen sich die Bänder zusammen.

Bollinger Bänder auf einem Chart des S&P500

So werden Bollinger Bänder berechnet

Erster Schritt: Berechnung des gleitenden Kursdurchschnitts

Der erste Schritt bei der Berechnung der Bollinger Bänder besteht in der Berechnung des einfachen gleitenden Kursdurchschnitts des Wertpapiers, in der Regel über einen Zeitraum von 20 Tagen. Ein gleitender Durchschnitt von 20 Tagen würde die Kurse der letzten 20 Tage als ersten Datenpunkt ermitteln. Der nächste Datenpunkt würde den ältesten Kurs fallen lassen, den Schlusskurs am 21. Tag addieren und somit den neuen Durchschnitt bilden und so weiter. Der Techniker kann die Länge des gleitenden Durchschnitts nach eigenem Ermessen anpassen. Die Länge sollte auf dem Trend beruhen, dem der Händler folgen möchte: Kurz-, mittel- oder langfristig.

Für den mittelfristigen Trend wählte John Bollinger einen gleitenden 20-Tages-Durchschnitt, der seiner Ansicht nach eine gute Wahl für die Marktindizes und die einzelnen Aktien war. Er schlug einen 10-tägigen gleitenden Durchschnitt für den kurzfristigen Trend und einen 50-tägigen Durchschnitt für den langfristigen Trend vor. Bei der Wahl der Länge des gleitenden Durchschnitts ist es das Ziel des Händlers, einen zu finden, der die Kurse optimal glättet. Der gleitende Durchschnitt sollte so gewählt werden, dass er weder zu häufig gebrochen oder zu weit von der Kursbewegung entfernt ist.

Zweiter Schritt: Berechnung der Standardabweichung

Als zweiter Schritt wird die Standardabweichung des Kurses des Wertpapiers berechnet. Die Standardabweichung ist eine mathematische Messung der durchschnittlichen Varianz und spielt in Statistik, Wirtschaft, Rechnungswesen und Finanzen eine wichtige Rolle. Für einen bestimmten Datensatz misst die Standardabweichung, wie verteilt Zahlen von einem Durchschnittswert sind. Wenn diese Standardabweichung ermittelt wurde, wird sie mit 2 multipliziert. Dieser Betrag wird von jedem Punkt entlang des 20-Tages-Kursdurchschnitts addiert und subtrahiert. Dadurch werden das obere und das untere Band dargestellt.

Die Anzahl der Standardabweichungen sollte mit zunehmender oder abnehmender Länge des gleitenden Durchschnitts auch entsprechend angepasst werden. Bei einem gleitenden Durchschnitt von 50 Tagen scheinen zweieinhalb Standardabweichungen angemessen zu sein. Um dem kurzfristigen Trend mit einem gleitenden 10-Tage-Durchschnitt zu folgen, ist eine Reduzierung der Bandbreite auf eineinhalb Standardabweichungen eine gute Wahl.

Diese Vorgehensweise unterscheidet sich beispielsweise von Methoden, wodurch Bänder den gleitenden Durchschnitt mit einem Abstand umfassen, der mit einem Prozentsatz gemessen wird. Bänder, die sich zum Beispiel 3% über und unter dem gleitenden Durchschnitt befinden, passen sich an extreme Kursbewegungen nicht ideal an und spiegeln die Schwankungsintensität (die Volatilität) des Wertpapiers nicht so gut wider, wie die Bollinger Bänder mit ihrem Standardabweichung-Ansatz.

Standardabweichungen sind empfindlich gegenüber starken Änderungen der Volatilität, sodass Bollinger Bänder schneller auf Kursänderungen reagieren als Linien mit fester prozentualer Bandbreite.

Welche Kurse werden in der Berechnung berücksichtigt?

Für die Auswahl der Kurse für den gleitenden Durchschnitt stehen verschiedene Optionen zur Verfügung. Allgemein wird ein gleitender Durchschnitt der Schlusskurse verwendet, es kann jedoch auch ein typischer Kurs oder ein gewichteter Schlusskurs verwendet werden. Der typische Kurs wird berechnet, indem der Schlusskurs, das Hoch und das Tief des Tages summiert und durch drei dividiert werden. Der gewichtete Schlusskurs ist die Summe von Hoch und Tief, wozu der doppelte Schlusskurs addiert wird, geteilt durch vier.

Interpretation der Bollinger Bänder

Die notwendige Kombination mit zusätzlichen Indikatoren

Bänder im Allgemeinen und ganz spezifisch Bollinger Bänder werden verwendet, um Extremstände eines Kurses anzuzeigen. Wenn der Kurs zum Beispiel auf oder über dem oberen Bollinger Band notiert, sollte der Händler aufpassen: Das Wertpapier könnte überkauft sein. Wenn der Kurs auf oder unter den unteren Bollinger Band liegt, besteht die Wahrscheinlichkeit, dass die Aktie überverkauft ist.

Diese Interpretation bleibt aber sehr vage. John Bollinger gibt an, dass seine Bänder keine Kauf- und Verkaufssignale liefern, nur weil der Kurs gegen die Bandgrenzen stößt. Dies ist nur ein Hinweis darauf, dass der Kurs relativ hoch oder niedrig ist, je nachdem, auf welchem Band der Kurs gerade stößt. Jede ergriffene Handelsentscheidung sollte durch einen anderen Indikator bestätigt werden.

Dies wirft natürlich die Frage auf, welcher Indikator zusammen mit Bollinger Bändern verwendet werden soll. Dabei sollten Indikatoren ausgewählt werden, die nicht miteinander korrelieren, sondern auf ganz unterschiedlichen Daten beruhen.

Wenn zum Beispiel drei Indikatoren ausgewählt werden, von denen einer aus den Schlusskursen, einer aus dem täglichen Volumen und einer aus der täglichen Kursspanne berechnet wird, sollte dies zu einer sinnvollen Kombination führen, da sich alle drei Indikatoren gut voneinander unterscheiden. John Bollinger schlägt vor, den relativen Stärke-Index (RSI), das Handelsvolumen und den Geldfluss in Kombination mit den Bollinger Bändern zu verwenden.

Sobald die Bollinger Bänder auf einem Chart gezeichnet wurden und die zusätzlichen Indikatoren ausgewählt und grafisch dargestellt wurden, kann die Analyse für den Händler beginnen.

Beispiel für eine typische Analyse der Bollinger Bänder

Es wird an dieser Stelle angenommen, dass Kurse in der Nähe des oberen Bands eine überkaufte Situation signalisieren, während Kurse in der Nähe des niedrigen Bands eine überverkaufte Situation signalisieren.

Wenn der andere Indikator, der für die Chart-Analyse herangezogen wurde, die überkaufte oder überverkaufte Lage bestätigt, kann daraus ein Handelssignal abgeleitet werden. Das Wertpapier könnte zum Beispiel verkauft werden, wenn der Kurs das obere Band erreicht, und gekauft werden, wenn der Kurs das untere Band erreicht.

Wenn der relative Stärke-Index (RSI) über 70 liegt, gelten die Kurse als überkauft. Sie gelten als überverkauft, wenn der RSI unter 30 liegt. Auch wenn dies ein grobe Vereinfachung der Interpretation des RSI ist, kann diese Methode hilfreich sein, um überkaufte und überverkaufte Signale der Bollinger Bänder zu bestätigen.

Ausbrüche („Breakouts“)

Statistisch gesehen, gibt es eine Wahrscheinlichkeit von 95,45%, dass der Kurs des Wertpapiers zwischen den Bollinger Bändern bleibt. Jeder Ausbruch über oder unter den Bändern ist demnach ein Ereignis, das Aufmerksamkeit auf sich zieht. Für Handelszwecke bedeutet dies, dass Kurse, die außerhalb der Bollinger-Bänder liegen, außergewöhnlich sind.

Ein einfacher Ausbruch ist jedoch kein zuverlässiges Handelssignal. Der Fehler, den die meisten Anleger machen, ist zu glauben, dass die Kreuzung eines der Bänder durch den Kurs des Wertpapiers ein Signal zum Kaufen oder Verkaufen ist. Einfache Ausbrüche geben aber keinen Hinweis auf die Richtung und das Ausmaß der zukünftigen Kursbewegungen. Im Falle eines „Squeeze“ kann der Kursausbruch außerhalb der Bollinger Bänder als besseres Handelssignal interpretiert werden.

Der „Squeeze“

Der sogenannte „Squeeze“ ist das zentrale Konzept der Bollinger Bänder. Wenn die Bänder sehr nahe beieinander liegen und den gleitenden Durchschnitt eng umklammern, spricht man von einem Squeeze. Ein Squeeze signalisiert eine Periode niedriger Volatilität und wird von den Händlern als potenzielles Zeichen für eine künftig erhöhte Volatilität und mögliche Handelsmöglichkeiten angesehen.

Nach dieser Konsolidierungsphase bewegt sich der Kurs häufig stark in eine Richtung, sei es nach oben oder nach unten, idealerweise bei hohem Volumen. Die Erhöhung des Handelsvolumens bei gleichzeitiger Ausweitung der Bollinger Bänder kann ein Zeichen dafür sein, dass sich der Kurs weiterhin in die Richtung des Ausbruchs bewegt.

Wenn der Preis das obere oder untere Band durchbricht, kauft beziehungsweise verkauft der Händler das Wertpapier. Ein Stopp-Loss wird traditionell auf der gegenüberliegenden Seite des Ausbruchs platziert, bei dem 20-tägigen Kursdurchschnitt oder auf dem Niveau des anderen Bollinger Bands.

Umgekehrt ist die Wahrscheinlichkeit eines Rückgangs der Volatilität umso größer, je weiter sich die Bänder voneinander entfernen.

Der Squeeze selbst ist jedoch kein Handelssignal. Die Bänder geben im Vorfeld keinen Hinweis darauf, wann der Trendwechsel stattfinden wird und in welche Richtung sich der Kurs bewegen könnte. Dafür sind andere Indikatoren notwendig.

Bestimmung der Ausbruchrichtung

Herauszufinden, in welche Richtung ein Wertpapier aus dem Squeeze ausbrechen wird, und wann dies geschehen wird, ist etwas schwieriger. Um die Ausbruchrichtung zu bestimmen, schlägt John Bollinger weiterhin vor, auf andere Indikatoren zu achten.

Wenn es eine positive Divergenz gibt (das heißt, wenn die Indikatoren nach oben zeigen, während der Kurs nach unten verläuft oder neutral ist), ist dies ein bullisches Zeichen. Wenn das Volumen steigt, wenn der Kurs steigt, gilt es als Bestätigung, dass ein Ausbruch nach oben bevorstehen kann.

Wenn sich der Kurs hingegen nach oben bewegt, die Indikatoren jedoch eine negative Divergenz aufweisen, sollte nach einem Ausbruch nach unten Ausschau gehalten werden, insbesondere, wenn das Volumen an Abwärtstagen zugenommen hat.

Ein weiterer Hinweis auf die Ausbruchrichtung ist die Art und Weise, wie sich die Bollinger Bänder nach dem Squeeze ausweiten. Wenn ein starker Trend entsteht, ist die daraus resultierende explosive Volatilitätszunahme oft so groß, dass das untere Band bei einer Aufwärtsbewegung des Wertpapiers nach unten dreht oder das obere Band bei einer Abwärtsbewegung nach oben dreht.

Die Fehlausbrüche

Auch ein Ausbruch des Kurses eines Wertpapiers nach einem Squeeze kann sich als Fehlausbruch erweisen. Es ist nicht ungewöhnlich, dass sich ein Wertpapier unmittelbar nach dem Squeeze in eine Richtung dreht, scheinbar nur um Händler zu der Annahme zu verleiten, dass der Ausbruch in diese Richtung nachhaltig erfolgt. Der Kurs vollzieht unmittelbar danach einen Trendumkehr und die wahre und längerfristige Bewegung in die entgegengesetzte Richtung entsteht. Händler, die schnell auf den Ausbruch reagieren, werden dann auf dem falschen Fuß erwischt, was sich als äußerst kostspielig erweisen kann, wenn sie keinen Stopp-Loss eingesetzt haben. Wer auf den Fehlausbruch setzt und den handeln möchte, kann schnell seine ursprüngliche Position glattstellen und einen Trade in Richtung Trend-Umkehr eingehen.

Unterstützung und Widerstand

Das untere Bollinger Band kann für einen Händler als Unterstützung gelten, während das obere Bollinger Band als Widerstand fungiert. Dabei wird einfach die Annahme getroffen, dass wenn die Bollinger Bänder berührt werden, das Wertpapier dagegen „abprallen“ wird, und sich der Kurs zurück Richtung gleitenden Durchschnitt bewegen wird.

In Märkten, die sich seitwärts bewegen, funktioniert diese Technik gut, da sich die Kurse wie ein springender Ball zwischen den beiden Bändern bewegen.

Während eines anhaltenden Trends, würde der Kurs des Wertpapiers oft das eine oder andere Band berühren oder sogar kreuzen, ohne dabei zu seinem Durchschnitt zurückzukehren. Ein Händler könnte auch in diesem Szenario auf dem falschen Fuß erwischt werden. Um Abhilfe zu schaffen, könnte ein Händler die übergeordnete Kursrichtung betrachten und nur dann Handelssignale berücksichtigen, die im Einklang mit dem allgemeinen Trend sind.

Wenn der übergeordnete Trend zum Beispiel nach unten gerichtet ist, würde ein Händler nur Verkaufs-Positionen eingehen, wenn das obere Band berührt oder überschritten wird. Das untere Band kann als Ausstieg verwendet werden, eine neue Kauf-Position wird jedoch nicht eröffnet, da diese gegen den Trend verstoßen würde.

Einschränkungen von Bollinger Bändern

Bollinger Bänder sind kein eigenständiges Handelssystem. Sie sind lediglich ein Indikator, der den Händlern Informationen zur Preisvolatilität liefern soll.

Da die Bollinger Bänder aus einem einfachen gleitenden Durchschnitt berechnet werden, gewichten sie ältere Kursdaten genauso wie die neuesten, was bedeutet, dass neue Kurse durch veraltete Kurse in der Berechnung verwässert werden können. Auch die Parameter wie der 20-tägige-Kursdurchschnitt und die 2 Standardabweichungen sind etwas willkürlich gewählt und funktionieren möglicherweise nicht in jeder Situation.

Händler sollten ihre Annahmen in Bezug auf diese Parameter selber bestimmen und überwachen. Es wäre zum Beispiel möglich, den normalen gleitenden Durchschnitt durch einen exponentiellen gleitenden Durchschnitt zu ersetzen, um die neueren Kurse höher zu gewichten als die älteren.

Es wäre auch möglich, statt 2 Standardabweichungen, 1 oder 3 Standardabweichungen zu wählen, um die Bänder zu definieren. Wenn eine kleinere Standardabweichung gewählt wird, wird es eine größere Anzahl an Kursausbrüche aus den Bändern geben. Wird eine höhere Standardabweichung verwendet, zum Beispiel 3, wird die Anzahl der Tage, an denen sich die Kurse außerhalb der Bollinger Bänder befinden, deutlich geringer ausfallen.

Fortgeschrittene Anwendungen von Bollinger Bändern

Erfahrene Händler wenden Bollinger Bänder nicht nur auf Kurse, sondern auch auf Indikatoren und andere Datenreihen an. Es ist zum Beispiel möglich, Bollinger Bänder auf das Handelsvolumen oder auf einen Indikator wie den Relative-Stärke Index (RSI) anzuwenden. Ein Durchschnitt des Indikators wird ermittelt und 2 Standardabweichungen werden darüber und darunter gelegt. Somit werden extreme Werte des jeweiligen Indikators sichtbarer gemacht. Aus dieser Analyse kann ein Händler Signale für das dazu gehörige Wertpapier ableiten.

Fazit

Bollinger Bänder sind ein von John Bollinger entwickeltes Werkzeug zur technischen Analyse.

Es gibt drei Linien, aus denen sich die Bollinger Bänder zusammensetzen: Ein einfacher gleitender Durchschnitt (mittlere Linie) und ein oberes und unteres Band. Die oberen und unteren Bänder sind normalerweise 2 Standardabweichungen von dem einfachen gleitenden 20-Tages-Durchschnitt entfernt, können jedoch modifiziert werden.

Bollinger Bänder sind im Laufe der Jahre eine sehr beliebte Charttechnik geworden. Viele Händler glauben, dass der Markt umso mehr überkauft ist, je näher sich die Kurse dem oberen Band nähern, und umso mehr überverkauft ist, je näher sich die Kurse dem unteren Band nähern.

Eine Möglichkeit, die Bollinger Bänder zu verwenden, besteht darin, nach verengten Bändern zu suchen. Auf solch einen „Squeeze“ können Kursausbrüche folgen, idealerweise bei großem Volumen. Wenn die Bollinger Bänder mit dem RSI kombiniert werden, können zuverlässigere Handelssignale erzeugt werden. Normalerweise wird ein Wertpapier verkauft,

wenn der Kurs das obere Bollinger Band berührt und der RSI über dem Niveau von 70 notiert. Umgekehrt, wenn der Kurs das niedrigere Bollinger Band berührt und der RSI unter 30 liegt, kann ein Händler auf eine Erholung des Wertpapiers setzen und es kaufen.

Wie bei jeder anderen Strategie sollten die Bollinger Bänder nicht das einzige Werkzeug in der Werkzeugkiste eines Händlers sein. Wie alle anderen Indikatoren haben sie ihre Grenzen. Die Risiken ihrer Anwendung sollten in der Handelsentscheidung berücksichtigt und begrenzt werden. Stopp-Loss Aufträge sind der beste Weg, um sich zum Beispiel vor einer Aktie zu schützen, die das untere Bollinger Band unterschreitet und neue Tiefstände erzielt.

Bollinger Bänder sind darauf ausgelegt, Gelegenheiten zu entdecken, die Anlegern eine höhere Erfolgswahrscheinlichkeit bieten. Obwohl jede Strategie ihre Nachteile hat, haben sich Bollinger Bänder zu einem der nützlichsten und am häufigsten verwendeten Werkzeuge entwickelt, um extreme Kursbewegungen zu identifizieren.